Рынок слияний и поглощений (mergers&acquisitions, M&A) — совокупность макро- и микроэкономических процессов, приводящих к укрупнению бизнеса. И в том, и в другом случае происходит объединение экономических единиц. Но если при слиянии образуется новая компания, то в случае поглощения одно предприятие «растворяется» в другом, более крупном.

Эксперты расходятся во мнениях о полярности влияния таких процессов. Одни считают это естественным развитием, другие — отрицательным явлением, убивающим конкуренцию и влекущим монополизацию. Но, как бы то ни было, эти процессы — часть мировой экосистемы бизнеса, к которой следует проявлять должное внимание.

Рынок слияний и поглощений в 2020 году

Довольно симпатичный под микроскопом, вирус COVID-19 заставил человечество ощутить дискомфорт почти во всех сферах жизни, и экономика — не исключение. Локдауны, ограничение работы предприятий, закрытие границ — все это заставило инвесторов существенно «сбавить обороты».

Общая сумма сделок на мировом рынке слияний и поглощений за 2020 год составила 3,6 триллиона долларов. Всего состоялась 32 591 сделка. Эти показатели соответственно на 9 и 12 % ниже 2019 года.

Крупнейшие сделки M&A в мире

Первое полугодие было провальным. Но во втором наступило оживление. По мнению экспертов, это было вызвано скорым появлением вакцины от коронавируса и выборами нового президента в США.

По итогу международный рынок слияний и поглощений хоть и не догнал 2019 год, но смог существенно поправиться.

Слияние S&P Global и IHS Markit

Крупнейшая в 2020 году сделка на мировом рынке слияний и поглощений прошла в сфере финансовой аналитики. Американский медиахолдинг «Эс-энд-Пи Глобал» приобрел аналитическое агентство IHS Markit, которое само было образовано в результате слияния двух компаний в 2016 г.

Покупка будет полностью оплачена акциями S&P и обещает быть выгодной — с момента создания капитализация «АйЭйчЭс Маркит» выросла втрое и составила почти 37 миллиардов долларов. По итогу сделки в руках «Эс-энд-Пи» будет сосредоточено 68% акций уже объединенной компании.

Nvidia поглощает ARM

Один из двух королей мира видеокарт в сентябре объявил о покупке крупного производителя процессоров ARM Limited за 40 млрд долларов. Благодаря своей компактности, низкому энергопотреблению и одновременно высокой эффективности микрочипы этой фирмы широко используются в мобильных устройствах — например, в Iphone.

Это поглощение, безусловно, усилит позиции Nvidia — сейчас по всему миру функционирует более 180 миллиардов процессоров ARM. Сделка находится в стадии оформления, весь процесс, по словам сторон, может занять до полутора лет.

Объединение AMD и Xilinx

Еще один гигант мира высоких технологий решил «отметиться» на рынке слияний и поглощений. Xilinx — крупнейший производитель программируемых логических интегральных микросхем (ПЛИС). Продукция компании широко используется в бытовой электронике, телекоммуникационном оборудовании и робототехнике.

AMD — главный соперник Intel на ниве производства процессоров. Покупка Xilinx позволит AMD усилить позиции по противостоянию с Intel в сегменте продукции для серверов и центров обработки данных.

Для Xilinx же эта сделка даст возможность выхода на китайский рынок, чего до сих пор компания добиться не могла. Американские регуляторы противились, например, поставкам продукции для Huawei.

О грядущем слиянии было объявлено в октябре 2020 года. За каждую свою акцию владельцы Xilinx получат примерно по 1,7 акции AMD.

Facebook приобрел Giphy

Компания Марка Цукерберга — частый гость на рынке слияний и поглощений, поскольку любит приобретать перспективные проекты.

В этот раз выбор пал на сервис поиска и хранения анимационных изображений Giphy, популярный в социальных сетях. Facebook по своему обычаю не раскрывает сумму сделки. По данным агентства Bloomberg, она составила 400 млн долларов.

После приобретения сервис был интегрирован в Instagram, пользователи которого теперь могут выбирать гифки и стикеры к своим постам из богатой библиотеки приложения.

Проблемная сделка

Однако не все так гладко. За это поглощение на Facebook ополчилось британское Управление по вопросам конкуренции и рынка (СМА). Регулятор считает, что приобретение Giphy может серьезно ударить по равновесию между социальными сетями.

Анимацией приобретенной компании пользовался не только Facebook. Теперь, став хозяином Giphy, Цукерберг сможет заявить об авторских правах на продукцию сервиса, которая использовалась не только для развлечения в соцсетях, но и в целях рекламы.

Ее приобретали, например, такие гиганты, как Pepsi и Dunkin Donats. После поглощения Giphy контракты с ними были расторгнуты.

СМА настолько обеспокоилась проведенным поглощением, что впервые в истории предприняла шаги к ее отмене. По мнению регулятора, единственным выходом из ситуации является продажа Giphy сторонней компании.

Facebook не согласен с выводами комиссии, изучавшей сделку и считает ее выводы голословными. Цукерберг намерен объяснить СМА, что их подозрения беспочвенны и приобретение сервиса на самом деле нисколько не повредит конкуренции.

Amazon купил Zoox

Джефф Безос — самый богатый человек планеты. Неудивительно, что он не упускает шанса приумножить свои активы. Основанная в 2014 году в штате Калифорния, компания Zoox занималась разработкой полностью автономного беспилотного автомобиля.

Целью стартапа было создание сети роботизированных такси. Приобретя Zoox, Безос вступает в конкуренцию с лидером американского сегмента беспилотных перевозок — фирмой Waymo, входящей в холдинг Alphabet.

Однако у приобретения Amazon есть отличие. Waymo занимается, в основном, разработкой программного обеспечения и электроники для беспилотников, отдав конструкцию самого автомобиля на откуп Volvo. Zoox же планирует создать транспортное средство своими силами.

Идея в том, чтобы сделать машину симметричной спереди и сзади, чтобы она могла одинаково двигаться в любом направлении. Четверо пассажиров будут сидеть парами напротив друг друга.

Такая система, безусловно, облегчит маневрирование в плотном городском потоке мегаполисов США. Amazon также намерен с помощью изобретений Zoox автоматизировать службу доставки.

Сделка обошлась Джеффу Безосу в 1,2 миллиарда $, что при капитализации его компании в 1,5 трлн просто карманные расходы.

Johnson & Johnson приобрела Momenta Pharmaceuticals

Известная медицинская корпорация решила дополнительно усилить свое подразделение Janssen Pharmaceutical Cos., разработавшее вакцину от коронавируса.

За 6,5 млрд долларов Johnson & Johnson приобрел биотехнологическую компанию Momenta, которая специализируется на лечении аутоимунных заболеваний.

Это стало крупнейшим событием на мировом рынке слияний и поглощений в сфере медицины в 2020 году.

Одним из важных моментов сделки стал переход к «Джонсон-и-Джонсон» прав на препарат nipocalimab, использующийся для лечения гемолитической болезни новорожденных (ГБН). Это тяжелая патология, при которой проявляется несовместимость состава крови матери и ребенка. Разработка была внедрена недавно и имеет большие перспективы.

Morgan Sanley купил Etrade

Банковскому сектору тоже есть чем «похвастаться» на рынке слияний и поглощений в 2020 году. Morgan Stanley объявил о поглощении брокерской компании Etrade. По мнению Wall Street Journal, банк таким образом расширяет свои возможности по работе с рядовыми клиентами.

«Морган Стэнли» работает в основном с богатыми людьми и считается достаточно «крутым» банком. Недавно он запустил бота-консультанта для лиц, обладающих более скромным достатком.

Интеграция онлайн-брокера Etrade, имеющего более 360 миллиардов долларов активов, размещенных на 52 млн счетов, дополнительно послужит расширению круга клиентов.

Рынок слияний и поглощений в России

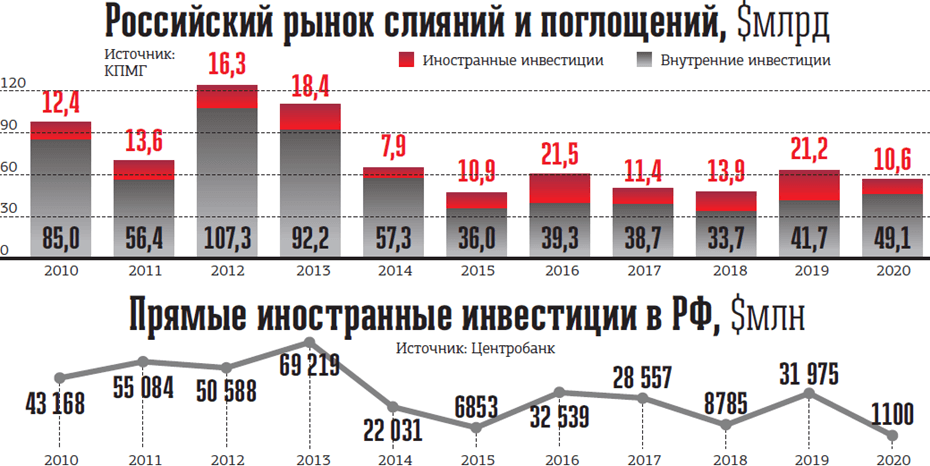

Несмотря на сложную экономическую обстановку в мире, рынок M&A в России не опустился ниже уровня 2017 года по количеству и общей стоимости сделок.

По сравнению же с 2019 количество слияний и поглощений упало на 15 %, а совокупная сумма — на 5 %. Всего в 2020 году проведено 567 сделок почти на 60 млрд долларов в денежном выражении, включая внутренние и иностранные инвестиции.

Ограничения, вызванные пандемией, а также обвал цен на нефть заставили инвесторов быть осторожными. Но по итогам года можно сказать, что экономика России, в том числе рынок слияний и поглощений, достаточно легко пережила кризисный момент.

Правительство смогло в кратчайшие сроки разработать и реализовать нужные меры, поэтому падение ВВП РФ в 2020 году составило всего 4 %, в то время как в Европе — почти вдвое больше.

Рынок слияний и поглощений — коронавирус и проблемы с нефтью

Первый квартал 2020 года начался оптимистично — количество и сумма запланированных сделок на рынке слияний и поглощений было выше, чем в тех же периодах прошлых лет.

Но уже в марте появились первые звоночки изменений, вызванных коронавирусом. Затем РФ и члены ОПЕК не смогли прийти к согласию по сокращению объемов добываемой нефти.

В результате с 1 апреля началась неконтролируемая добыча, что привело к катастрофическому падению цены за баррель с 69 до 22 долларов — почти на 70 %. Нефть потянула за собой и рубль — его курс упал на почти на треть.

Далее последовал достаточно серьезный локдаун для контроля над инфекцией, в результате которого количество сделок во втором квартале года сократилось.

В обстановке экономической неопределенности инвесторам было трудно принимать решения. А конец второго квартала года преподнес новый «сюрприз» — достигнутые с ОПЕК договоренности по сокращению нефтедобычи больно ударили по производству и бюджетным поступлениям.

Выправление кризисной ситуации

Лишь начало октября 2020 принесло некоторое облегчение. Появление вакцины от зловредного вируса придало инвесторам оптимизма. Правительство также не оставалось в стороне — оно запустило глобальный план по восстановлению экономики, выделив 100 млрд долларов.

На это были пущены заемные средства, в результате чего государственный долг России увеличился до 20 % от ВВП. Но это «цветочки» по сравнению с некоторыми другими странами.

Например, госдолг Германии почти 70 %, Франции — 116 % от валового внутреннего продукта. О США в этом плане вообще ходят легенды, хотя на самом деле соотношение составляет около 108 %.

Но если учесть размеры ВВП страны в абсолютных цифрах — это крайне серьезная сумма.

Конечно, иностранные инвесторы все равно действовали осторожно — можно выделить лишь две более-менее крупных сделки в нефтегазовой отрасли:

- компания Trafigura из Сингапура купила акции «Восток Ойл» на 8,5 млрд $;

- норвежская фирма Equinor приобрела активы «КрасГеоНац» за 550 миллионов долларов и создала совместное предприятие с Роснефтью.

В свою очередь российское правительство потратило 4 миллиарда $ на покупку долей компании Игоря Сечина в венесуэльских проектах. Роснефть объявила о своем уходе из этой страны ради снятия санкций с дочерних компаний.

Рынок слияний и поглощений — общая картина

За 2020 год на рынке слияний и поглощений России произошло 11 сделок, объем которых превысил 1 млрд долларов. При этом их совокупная стоимость в 35,738 миллиардов $ составила более 60 % общего объема.

В разрезе общего числа сделок больше всего транзакций на российском рынке M&A приходится на сектор строительства и девелопмента. Также можно выделить сегмент торговли, информационных технологий, сферу услуг и машиностроение.

В денежном выражении лидирует сектор ТЭК — крупнейшие сделки прошли в угольной и нефтяной отраслях. Наглядно разделение рынка представлено на диаграммах.

ПАО «Роснефть» приобретает «Таймырнефтегаз»

Пусть РФ и не является «страной-бензоколонкой», как о том твердят злые языки из-за границы, но все же нефть играет одну из ключевых ролей в российской экономике. Поэтому неудивительно, что самая крупная сделка на российском рынке M&A в 2020 году прошла именно между добытчиками «черного золота».

Роснефть объявила о приобретении «Таймырнефтегаза» у «Независимой нефтегазовой компании» Э. Худайнатова на сумму более 11 миллиардов $. Пайяхское месторождение, которое разрабатывает эта компания, расположено в Красноярском крае.

Его открыли еще в 1990 и из первой же разведочной скважины был получен поток мощностью 30 м3 в сутки. Запасы месторождения оценили в 50 млн тонн. Это считается средним показателем, к тому же месторождение находится за Полярным кругом, поэтому условия добычи не «курортные».

Тем не менее, сделка состоялась. Пайяхское месторождение, по замыслу Роснефти, станет фундаментом для развития масштабного проекта «Восток Ойл», подтвержденные запасы которого — 6 млрд тонн нефти.

Слияние «Уралхима» с «Уралкалием»

Российская химическая промышленность также не обошлась без крупных сделок на рынке слияний и поглощений. Холдинг Дмитрия Мазепина «Уралхим» объявил о покупке контрольного пакета акций «Уралкалия», одного из крупнейших в мире производителей калийных удобрений.

Сделка позволит обеим компаниям повысить эффективность бизнеса за счет расширения ассортимента и оптимизации производства, продаж и логистики.

Покупку акций на сумму 3,8 млрд долларов финансировал Сбербанк, с которым «Уралхим» связывают кредитные отношения.

По сведениям газеты «Коммерсант», приобретение доли в «Уралкалии» было условием для выдачи очередного транша, направленного на реструктуризацию долга компании перед ВТБ.

Однако владелец «Уралхима» не подтверждает этот факт. По словам Мазепина, стратегия привлечения заемных средств для покупки «Уралкалия» была выбрана намеренно, в связи с ростом акций компании, который перекроет стоимость обслуживания кредита.

«Мечел» и «Газпромбанк» продали активы «А-Проперти»

Компания «А-Проперти», принадлежащая создателю Yota Альберту Авдоляну, решила инвестировать в добывающую промышленность. Выбор пал на Эльгинский угольный комплекс, расположенный в Якутии.

Это крупнейшее месторождение в России — разведанные запасы составляют 2,2 млрд тонн. Эльгинское месторождение — единственный в мире добывающий проект подобного масштаба, запущенный частной компанией. Достаточно сказать, что для обеспечения транспортной доступности «Мечелу» пришлось построить железнодорожную ветку длиной более 320 километров.

Причиной продажи проекта послужили кредитные обязательства компании. Долги «Мечела» составляли 237 млрд рублей. Сделка помогла уменьшить их более чем в два раза.

Общая сумма покупки составляет 1,856 миллиарда $. «Мечел» владел 51 % акций месторождения, доля «Газпромбанка» составляла 49 %. Таким образом А. Авдолян стал полноправным владельцем крупнейших в стране запасов угля.

«USM Telecom» купил «ИКС Холдинг»

Технологический сектор также не остался в стороне от рынка слияний и поглощений. Группа «USM», принадлежащая Алишеру Усманову, объявила о приобретении 100% акций компании Антона Черепенникова за 2,039 млрд долларов. Ранее холдинг уже приобрел в полное владение «Мегафон».

«ИКС Холдинг» был основан в 2018 году. Сейчас в него входит более 30 предприятий, занятых в сфере телекоммуникаций и высоких технологий. По завершении покупки «ИКС Холдинг» был интегрирован в группу и стал одним из подразделений «USM Telecom».

В качестве причины сделки называется официальное оформление связи структур А. Усманова и А. Черепенникова, которая давно уже имела место — бизнес «ИКС Холдинга» был плотно завязан на взаимоотношения с «Мегафоном».

По прогнозам аналитиков, объединение позволит сотовому оператору расширить сферу деятельности и стать многопрофильным IT-предприятием.

Рынок слияний и поглощений — прогнозы на будущее

Основным вопросом, в том числе для рынка слияний и поглощений, остается неясность ситуации с дальнейшим развитием коронавирусной ситуации. Преждевременный оптимизм, вызванный спадом заболеваемости летом 2020, научил инвесторов осторожности.

По мнению экспертов, основными участниками рынка слияний и поглощений в ближайшем будущем будут крупные компании и холдинги с государственным участием, располагающие свободной денежной массой.

Их стратегия будет заключаться в скупке перспективных предприятий, оказавшихся на мели из-за коронавирусных ограничений.

Рынок слияний и поглощений — ожидания для российского рынка M&A

Несмотря на вакцинацию и ставший уже привычным масочный режим, пандемия никак не заканчивается, приобретя вялотекущий характер. Однако мир начинает привыкать к новой реальности и все, в том числе бизнес, понимают, что надо жить дальше. Тем более что все же есть надежда на скорую победу над болезнью.

Цена на нефть стабилизировалась и находится даже на более высоком уровне, чем в прошлом году до обвала. ОПЕК намерено и впредь не допускать повторения такого коллапса.

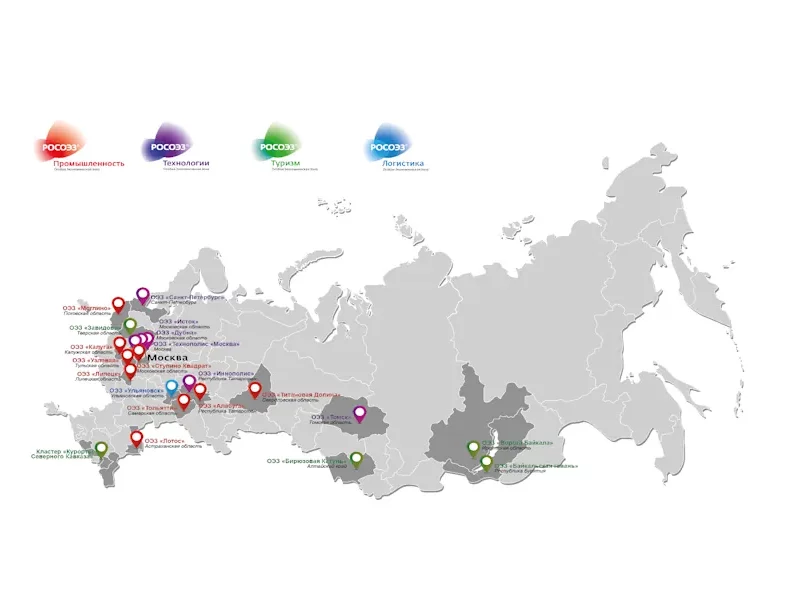

Продолжается реализация плана по восстановлению экономики. Это заметно по укрепившемуся курсу рубля. Предусмотрен комплекс мер по улучшению инвестиционного климата, прорабатываются варианты импортозамещения.

Основная цель — возможность быстрого роста экономики после снятия противовирусных ограничений. Правительством определены приоритетные направления для привлечения инвестиций на ближайшее время:

- диверсификация экономики. Для этого планируется вложить дополнительные средства в развитие производства и обрабатывающей промышленности;

- рост и диверсификация экспорта. Будет обеспечен рост инвестиций в предприятия, производящие товары для внешнего потребления;

- экология и возобновляемые источники энергии. Это новая ниша — стратегия вложений для нее пока в разработке;

- улучшение качества жизни. На это направлена реализация программы нацпроектов, в том числе «Жилье и городская среда». Быстрый темп строительства жилья не может не стимулировать рынок слияний и поглощений в сфере девелопмента;

- рост реальных доходов населения. Увеличение этого показателя простимулирует развитие потребительского сектора экономики и сферы услуг, а также рынка сделок M&A в этих отраслях.

Подъем заработков граждан РФ назван ключевым приоритетом бюджетной политики на ближайшие 3 года.

На фоне перечисленных фактов у российского рынка слияний и поглощений есть перспективы. Пандемия когда-нибудь закончится, а российская экономика будет во всеоружии ждать этого момента, чтобы начать устойчивый подъем.

Разрабатываем Стратегии для собственников бизнеса в целях оптимизации группы компаний, решения нестандартных задач и продажи активов. Оказываем услуги по сопровождению сделок M&A, управлению непрофильными активами и проектами в целом.